Trước khi quyết định thực hiện một dự án nào đó trong kinh doanh, người ta thường có những phương pháp tính toán để xem tính khả thi về tài chính của dự án đó như thế nào mới đưa ra quyết định. Vậy người ta thường tính toán điều đó bằng những phương pháp nào? Một trong các phương pháp phổ biến nhất đó chính là NPV. Bạn có biết NPV là gì và nó có giá trị như thế nào hay không? Nếu không thì hãy kéo xuống dưới đây.

Contents

NPV là gì?

NPV là viết tắt của Net present value nó có nghĩa là giá trị hiện tại thuần. Giá trị này là sự chênh lệch giữa giá trị hiện tại của dòng tiền vào (cash inflows) và giá trị hiện tại của dòng tiền ra (cash outflows). Phương pháp này sử dụng giá trị tiền tệ theo thời gian để khấu trừ dòng tiền tương lai thu về giá trị hiện tại của một khoản mục đầu tư cơ bản, dựa trên lãi suất chiết khấu kỳ vọng.

NPV được sử dụng trong ngân sách vốn và lập kế hoạch đầu tư để phân tích lợi nhuận của một dự án hoặc một khoản đầu tư dự kiến.

NPV giúp các nhà đầu tư đo lường giá trị hiện tại của một khoản đầu tư hay một dự án, đồng thời nó cũng giúp định lượng hóa khoản thu nhập cần thiết để đạt được một lợi suất mụ tiêu với một khoản đầu tư ban đầu.

Công thức tính NPV trong tài chính doanh nghiệp

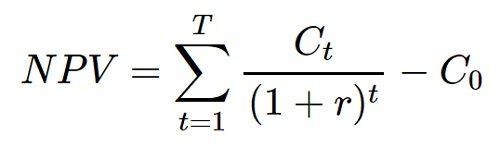

NPV là tổng giá trị của dòng tiền (C) cho từng thời kỳ (t) trong một khoảng thời gian nắm giữ (T), chiết khấu theo tỷ suất yêu cầu của nhà đầu tư (r). Ta có công thức tính NPV trong tài chính doanh nghiệp như sau:

Trong đó:

- Ct là dòng tiền ròng sau thuế (= dòng tiền vào – dòng tiền ra) trong thời kỳ t

- Co là tổng giá trị khoản đầu tư ban đầu (initial investment costs)

- r là tỷ suất chiết khấu (discount rate)

- T là tổng thời gian nắm giữ (holding period)

Công thức tính NPV trong excel

Ngoài ra, bạn có thể sử dụng excel để tính NPV bằng cách dùng hàm như sau: “=NPV(rate,value1,[value2],…)+value0”

Trong đó:

- Rate : Lãi suất chiết khấu (theo ví dụ là 10%).

- Value0: Chi phí vốn ban đầu (theo ví dụ là 700 triệu đồng, để dấu âm).

- Value1, 2, 3 : Dòng tiền mỗi năm 1, 2, 3… (theo ví dụ là 150 triệu đồng mỗi năm).

- Dấu trong hàm NPV có thể là dấu “phẩy” hoặc “chấm” tuỳ thiết lập máy tính của bạn.

Kết quả thu được nếu:

– Nếu giá trị hiện tại thuần (NPV) = 0 có nghĩa là dự án hoàn trả khoản đầu tư ban đầu cộng với tỷ lệ hoàn vốn yêu cầu.

– Nếu NPV dương có nghĩa là thu nhập dự kiến được tạo ra bởi một dự án hoặc đầu tư vượt qua chi phí dự kiến. Khoản đầu tư có NPV dương sẽ có lãi và ngược lại nếu NPV âm thì sẽ dẫn đến lỗ ròng.

Giá trị hiện tại thuần (NPV) là một trong hai phương pháp chiết khấu dòng tiền được sử dụng trong so sánh đánh giá các đề xuất đầu tư nơi dòng chảy của thu nhập thay đổi theo thời gian. Ngoài ra còn một phương pháp nữa đó chính là tỷ suất hoàn vốn nội bộ – IRR.

Mối quan hệ giữa NPV và IRR

Tỷ suất hoàn vốn nội bộ (IRR) là gì?

Tỷ suất hoàn vốn nội bộ (IRR – Internal rate of return) là tỷ lệ lợi nhuận được sử dụng trong việc lập ngân sách vốn để đo lường và so sánh các lợi nhuận đầu tư. IRR được xem là tỷ lệ hoàn vốn dòng tiền chiết khẩu (DCFROR) hoặc tỷ lệ hoàn vốn (ROR).

IRR được dùng để đánh giá mức độ cần thiết của dự án đầu tư. Trong một dự án nếu IRR càng cao thì mong muốn để thực hiện đầu tư càng nhiều.

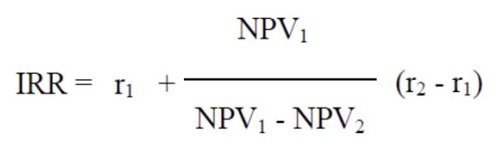

Công thức tính IRR:

Trong đó:

- R1 là tỷ suất chiết khấu nhỏ hơn, r2 là tỷ suất chiết khấu lớn hơn

- NPV1 là giá trị hiện tại thuần tính theo r1, NPV1 là số dương gần 0

- NPV2 là giá trị hiện tại thuần tính theo r2, NPV2 là số âm gần 0.

Cách xác định r1 và r2:

– Sau khi có được NPV, hãy chọn một giá trị r bất kỳ và thay vào đó tính NPV.

– Nếu NPV > 0 thì tăng dần r và ngược lại nếu NPV < 0 thì giảm dần r. Tính cho đến khi chọn được giá trị ri+1 thỏa mãn điều kiện: (ri+1) - ri = 0,01 hoặc (ri+1) - ri = -0,01 mà NPVri > 0, NPV(ri+1) < 0 hoặc NPVri < 0, NPV(ri+1) > 0 thì sẽ chọn hai giá trị ri và ri+1 đó (giá trị nhỏ hơn là r1, giá trị lớn hơn là r2).

Mâu thuẫn giữa NPV và IRR

Khi xem xét 2 chỉ số NPV và IRR trong cùng một điều kiện thì đều cho cùng một kết quả, tuy nhiên có nhiều trường hợp IRR không hiệu quả bằng NPV trong việc tính toán.

Nếu đánh giá các dự án trong cùng một điều kiện như nhau (chung tỷ lệ chiết khấu và dòng tiền tương lai, cùng thời gian thực hiện,…) thì IRR là một phương pháp đánh giá hiệu quả. Tuy nhiên, tỷ lệ chiết khấu là một biến động nó luôn thay đổi theo thời gian, nếu IRR không tính đến sự thay đổi của tỷ lệ chiết khấu thì sẽ không phù hợp để tính toán trong các dự án lâu dài.

Trong khi đó, NPV là phương pháp cho phép sử dụng các tỷ lệ chiết khấu khác nhau mà không dẫn đến sai lệch, cũng không cần phải so sánh NPV với bất kỳ chỉ số nào khác. Nếu NPV > 0 thì dự án khả thi về tài chính. Cho nên trong các dự án dài hạn nên sử dụng NPV sẽ mang lại tính chính xác hơn.

Từ định nghĩa và cách tính của NPV và IRR ta có thể so sánh hai phương pháp này như sau:

– Đối với phương trình vô nghiệm: Không có IRR nên phương pháp này hoàn toàn không sử dụng được. Trong khi đó, NPV luôn tính ra được với các dữ kiện đầy đủ.

– Đối với phương trình có nhiều nghiệm: Sẽ cho ra rất nhiều IRR và không biết dùng nghiệm nào làm mốc chuẩn để so sánh. Trong khi NPV luôn chỉ có 1 giá trị.

– IRR dùng để đánh giá độc lập một dự án, còn NPV dùng để so sánh tính khả thi về tài chính của nhiều dự án với nhau.

– IRR giả định mọi dòng tiền đều được chiết khấu chỉ với một tỷ suất. Nó hoàn toàn bỏ qua khả năng dòng tiền được chiết khấu với các tỷ suất khác nhau qua từng thời kỳ, điều trên thực tế xảy ra với các dự án dài hạn.

Lời khuyên: Trong trường hợp nếu NPV và IRR cho ra kết luận trái ngược nhau, hãy sử dụng kết luận được đưa ra từ phương pháp NPV.

>>> Xem thêm: ROE là gì? Cách tính ROE trên báo cáo tài chính

Nếu bạn chưa biết NPV là gì thì bài viết này đã có câu trả lời chính xác và cụ thể nhất dành cho bạn. Hi vọng những chia sẻ này sẽ hữu ích và hỗ trợ các quyết định của bạn trong việc thực hiện dự án. Cám ơn đã theo dõi!